شاید خواندن زندگی داو و آشنایی با تئوری داو (نظریه داو) کمی به نظر خسته کننده باشد ولی باید بدانید که انسان های بزرگ تحت تاثیر چه عوامل محیطی و کوشش های شخصی به این درجه از شکوفایی رسیده اند. چیزی که اکنون پایبست تحلیل تکنیکال نوین را تشکیل داده است نظریه داو (تئوری داو) می باشد که در ادامه برای شما بیان می کنیم.

مختصری از زندگی نامه چالز داو

چالز هنری داو (Charles Henry Dow) در ششم نوامبر ۱۸۵۱ در شهر استرلینگ در ایالت کانتیکت (فراچارت: ایالتی از ایالتهای نیو انگلند آمریکا) متولد شد پدرش کشاورز بود و داو در سن ۶ سالگی یتیم شد. با اینکه داو هیچگونه تحصیلاتی در زمینۀ روزنامه نگاری نداشت و آموزشی برای این کار ندیده بود ولی در سن ۲۱ سالگی در روزنامۀ اسپرینگفیلد دیلی، در ماساچوست مشغول به کار شد.

او از سال ۱۸۷۲ تا ۱۸۷۵ در آن روزنامه به عنوان خبرنگار حوزۀ شهری زیر نظر فردی به نام ساموئل بولز فعالیت می کرد. اقای بولز همیشه به خبرنگاران خود تاکید داشت که مقالات خود را به صورت شفاف و مفصل (با بیان جزئیات) بنویسند. داو پس از سه سال فعالیت روزنامهنگاری در شهر ماساچوست به ایالت رود ایلند (Rhode Island) نقل مکان کرده و دو سال هم در آنجا به عنوان سردبیر شب در مجلۀ پرویدنساستار مشغول به کار بوده است.

در سال ۱۸۷۷، داو به روزنامۀ برجستۀ Providence پیوسته که در آن زمان یکی از قدیمیترین و معتبرترین مطبوعات ایالت رود ایلند و امریکا بود. جورج دانیلسون، سردبیر روزنامه، علاقهای به استخدام پسری ۲۶ ساله و کمتجربه نداشت؛ اما داو نیز به شنیدن پاسخ منفی علاقه نداشته به همین دلیل با تلاشهای فراوان و استفاده از تجربۀ سه سالۀ خود در روزنامهنویسی، توانست نظر مثبت سردبیر را جلب کند. بعد ها داو نوشتن مقالات تجاری روزنامۀ Providence را به عهده گرفت.

یکی از شگردهای داو در نویسندگی این بود که با ارائه چگونگی توسعۀ صنایع مختلف و چشمانداز آینده آنها در نوشتار خود، مطالب را جذاب و شیوا به مخاطب ارائه میداد. اکنون داو در زمینۀ نگارش داستانهای منطقهای چهرهای شاخص و مشهور شده است و مخاطبان زیادی پیدا کرده . همین امر موجب شد که برخی از داستانهایش به صورت کتاب چاپ شود.

علاوه بر این موارد، داو در مورد سرمایهگذاری در املاک و مستغلات نیوپورت (فراچارت: به انگلیسی: Newport Beach یکی از شهرهای کوچک ایالت کالیفرنیا در کشور آمریکا) گزارشهای جامعی ارائه میکرد. در این گزارشها رکوردهای سود و زیانهایی مالی را که در سابقۀ تاریخی شهر اتفاق افتاده بود را به نمایش می گذاشت.

مجموعۀ این اتفاقات سبب شد که رئیسش دانیلسون تحت تأثیر تحقیقات دقیق داو قرار بگیرد و وی را با گروهی از بانکداران و گزارشگران در ایالت کلرادو، برای گزارش در زمینۀ استخراج نقره همراه کند. بانک داران امریکایی برای توسعۀ بخش معادن و جذب سرمایهگذار در این زمینه تبلیغات گستردهای را فراهم آورده بودند.

سفری که زندگی داو را متحول کرد

در سال ۱۸۷۹، داو به همراه تعدادی از بزرگان ایالات متحده که شامل، زمینشناسان، قانونگذاران و سرمایهگذاران بودند برای سفری چهار روزه عازم کلرادو شدند. این سفر آموختههای زیادی برای داو به همراه داشت که مهمترین آنها اطلاعاتی دربارۀ دنیای پول و تجارت بود. او با بسیاری از سرمایهداران بسیار موفق مصاحبه کرد. مصاحبه با این افراد اطلاعات جامعی دربارۀ والاستریت در اختیار داو قرار داد. بازرگانان داو را دوست داشتند و به او اعتماد میکردند و میدانستند که او سخنانشان را بدون تحریف نقل میکند و در مصاحبههای خود تغییرات ایجاد نمیکند.

حاصل مسافرتها و مصاحبههای اینچنینی این بود که داو بر اساس تجربیات خود در آنجا مجموعۀ مقالاتی با نام “نامههای لیدویل” به چاپ رساند. در این مقالات وی به توصیف کوههای راکی، شرکتهای استخراج معدن، صنعت قمار و سالنهای رقص بومتاون پرداخت. او همچنین دربارۀ سرمایهداری و اطلاعاتی که سرمایهگذاری را رونق میدهد نوشت و کتاب «چگونه در چند لحظه ثروتمند شوید» را تالیف کرد.

داو در آخرین مقالۀ خود هشدار داد: “اوراق بهادار معدن برای یتیمان یا و یا افراد بیسرپرست و هر فردی مناسب نیست زیرا آنها میخواهند سرمایهگذاری بدون ریسک و خطرپذیری انجام دهند. داو به درستی بیان داشت که این نوع سرمایهگذاری برای تاجری میتواند جذاب باشد که باید برای کسب درآمد خطرپذیر باشد؛ تاجری که بدون بررسی و دقت زیاد بر روی هیچ شغلی (بیزینس) سرمایهگذاری نمیکند.

مهاجرت به نیویورک

در سال ۱۸۸۰، داو Providence را به مقصد نیویورک ترک کرد. علت این مهاجرت قابلیتها و ظرفیتهای تجاری موجود درنیویورک بود. اکنون داو در ۲۹ سالگی در مجلۀ اخبار مالی والاستریت کیهرنن مشغول به کار شده است. سیاست کاری این مجله به این گونه است که اخبار مالی را به صورت دستنویس به بانکها و کارگزاریها میدهد.

هنگامی که مدیر شرکت از داو درخواست کرد گزارشگر دیگری برای دفتر پیدا کند، داو شخصی بنام ادوارد جونز را به همکاری دعوت کرد. جونز و داو هر دو در مجله Providence Evening کار میکردند و در آنجا یکدیگر را ملاقات کرده بودند. جونز از دانشگاه براون ترک تحصیل کرده بود، اما در تجزیه و تحلیل گزارشهای مالی سرعت و مهارت چشمگیری داشت. آنها متعهد به ارائه گزارشهای بیطرفانه از والاستریت بودند. سایر گزارشگران با دریافت رشوه مقالات خود را به جهت دستکاری قیمت سهام جهتدار میکردند . داو و جونز از دستکاری بورس و ارائۀ گزارشهای خلافِ واقع خودداری میکردند.

تاسیس کمپانی داو

با درک شرایط و آشنا شدن با شرایط والاستریت این دو جوان بر این باور شدند که والاستریت نیاز به دفتر اخبار مالی جدیدی دارد. در نوامبر ۱۸۸۲، آنها آژانس خود را با نام کمپانی داو جنز تاسیس کردند. چارلز برگ استیریسر سرمایهدار اصلی شرکت داو جنز بود اما تصمیمش آن بود که شریک پنهان باشد. توانایی برگ استیریسر مهارتهای مصاحبه او بود. جونز یک بار دربارۀ برگ استیریسر اظهار داشت که او میتواند یک مجسمه چوبی را به حرف درآورد و از زبان او حقیقت را بیرون بکشد.

در نوامبر ۱۸۸۳، این شرکت شروع به جمعآوری و خلاصهنویسی اخبار مالی روز، برای مشتریان خود کرد و آن را نامه بعد از ظهر مشتریان نامید. نامه بعد از ظهر مشتریان خیلی زود به گردش بیش از ۱۰۰۰ مشترک رسید و منبع خبری مهمی برای سرمایهگذاران شد. این منبع خبری شامل شاخص سهام Dow Jones بود. این شاخص شامل نه جنبۀ مختلف خطوط راهآهن بود.

با توسعۀ شرکت دراین مدت در سال ۱۸۸۹، تعداد کارمندان کمپانی داو جونز به ۵۰ نفر افزایش یافته بود. شرکا فهمیده بودند که زمان مناسب برای تبدیل خلاصۀ اخبار دو صفحهای خود به روزنامهای واقعی است. اولین شماره از والاستریت ژورنال در تاریخ ۸ ژوئیۀ ۱۸۸۹ به چاپ رسید. برای در اختیار داشتن و خواندن هر شماره از این روزنامه، دو سِنت و اشتراک یکسالۀ آن ۵ دلار هزینه داشت. داو سردبیر بود و جونز میز کار را مدیریت میکرد.

مهمترین هدف روزنامه این بوده است که اخبار تأثیرگذار روزانۀ نوسانات قیمت سهام، اوراق بهادار و برخی از کالاها را به صورت کامل و عادلانه ارائه کند. این هدف به عنوان اصل تغییر ناپذیر مجله رعایت میشده است. بر همین اساس شعار اصلی این مجله بیان حقیقت بدون تاثیر پذیری از تبلیغکنندگان سهام و کالا بوده است. سردبیران آن متعهد شدهاند که مجلهای را منتشر کنند که تبلیغکنندگان نتوانند آن را تحت کنترل خود درآورند. این مجله دارای خط مستقیم به بوستون و ارتباطات تلگراف به واشنگتن، فیلادلفیا و شیکاگو بوده است. همچنین در چندین شهر، از جمله لندن، خبرنگار داشته.

یک گزارشگر مالی جسور

داو اغلب به خبرنگاران خود دربارۀ تغییر جهتدار مقالههای مربوط به سهام هشدار میداد. داو شجاعانه و با صداقت به عنوان گزارشگر مالی، اسامی شرکتهایی را که در ارائه اطلاعات سود و زیان خود عملکرد شفافی نداشتند، منتشر میکرد. به همین دلیل طولی نکشید که روزنامه، نفوذ و احترام زیادی در بین عموم خوانندگان به دست آورد. این گونه رویکردهای داو سبب شده است که همکارانش به او حسن نیّت داشته باشند. به عنوان نمونه ورمونت رویستر، ویراستار بعدی والاستریتژورنال گفته است که داو همیشه معتقد بود که اطلاعات کسب و کار “اتاق خصوصی دلالان” نیست.

در سال ۱۸۹۸، والاستریتژورنال اولین نسخۀ صبح خود را منتشر کرد. این روزنامه اکنون اخبار حوزههای دیگر را نیز پوشش میدهد. به عنوان نمونه میتوان به این اقدام داو در انتشار اخبار جنگ اشاره کرد؛ زیرا برخلاف بسیاری از روزنامههای دیگر، بدون رعایت جوانب و به صورت روان، اخبار جنگ را نیز پوشش داده است. داو همچنین ستونهایی برای سرمقاله به نامهای «بررسی و چشمانداز» و «پاسخ به استعلامکنندگان» به روزنامه اضافه کرد که در آن خوانندگان سؤالات سرمایهگذاری را برای آنها ارسال میکردند. مسئولان روزنامه در این ستون به سؤالهای مطرح شدۀ خوانندگان پاسخ داده میشد. همین امر موجب اضافهشدن تعداد خوانندگان روزنامه شده است.

ادوارد جونز در سال ۱۸۹۹ بازنشسته شد؛ اما داو و برگ استیریسر به کار خود ادامه دادند و داو با جدیّت هنوز سرمقالههایی را مینوشت. والاستریتژورنال با تأیید یکی از نامزدهای سیاسی در انتخابات ریاست جمهوری در گزارشهای خود، توانست رئیس جمهور ویلیام مک کینلی را در جریان انتخابات سال ۱۹۰۰ پیروز انتخابات کند. همۀ این موارد نشان از نفوذ روزنامه در ذهن مخاطبان دارد.

تشخیص پایان رکود اقتصادی توسط داو

در دهۀ آخر قرن ۱۹، داو متوجه پایان رکود اقتصادی شده بود. در آن سالها، بسیاری از ادغامها آغاز شده بود که نتیجۀ آن تشکیل شرکتهای عظیم بود. این شرکتها به دنبال افزایش و رشد سهام شرکت خود بودند. بازار برای سرمایهگذاران در زمینۀ سهام بسیار سوداگرانه بود. داو از این فرصت استفاده کرد تا میانگین صنعتی داو جونز را در سال ۱۸۹۶ ابداع کند. با بررسی سهام دوازده شرکت و قیمت سهام این شرکتها توانست با ایجاد میانگین قیمت این دوازده شرکت، شاخص داو را ایجاد کند. اولین میانگین متوسط در والاستریتژورنال در بیستوشش ماه می ۱۸۹۶ ظاهر شد. شاخص صنعتی به شاخصی محبوب برای فعالیت در بورس تبدیل شد. علاوه بر شاخص صنعتی، در سال ۱۸۹۷، شاخص دیگری برای سهام شرکتهای ریلی ایجاد کرد.

داو تئوری خود را توسعه داد. در این توسعه داو بیان داشت که رابطهای بین روند شاخص بورس سهام و سایر فعالیتهای تجاری وجود دارد. داو احساس کرد که اگر شاخص صنعتی و شاخص راهآهن هر دو در یک جهت حرکت کند، به این معنی است که تغییری اقتصادیِ معنیدار در حال وقوع است. وی همچنین به این نتیجه رسید که اگر هر دو شاخص در حال صعود باشند و به قلههای جدید برسند، نشان میدهد که بازار صعودی و گاوی است.

داو اعتقاد نداشت که از دیدگاهها و نظریات وی به عنوان تنها ابزار برای پیشبینی فراز و نشیب بازار استفاده شود. او معتقد بود که آنها باید فقط یکی از ابزارهای بسیاری باشند که سرمایهگذاران برای تصمیمگیری در مورد تجارت استفاده میکنند.

در سال ۱۹۰۲، داو دچار اختلالات سلامتی شد و بِرگ استریسر در حال بازنشسته شدن بود. به همین دلیل هر دو تصمیم گرفتند که سهام شرکت خود را به کلارنس بارون، خبرنگار بوستون ، بفروشند. داو آخرین سرمقالۀ خود را در آوریل ۱۹۰۲ نوشت. حدود هشت ماه بعد، در چهارم دسامبر سال ۱۹۰۲، در سن پنجاه و یک سالگی در نیویورک در خانهاش درگذشت.

تئوری داو یا نظریه داو چیست؟

داو معتقد بود که بورس آمریکا به عنوان یک کل ، معیار قابل اطمینان از شرایط کلی تجارت در اقتصاد است و با تجزیه و تحلیل کلی بازار ، می توان شرایط آن را به دقت ارزیابی کرد و جهت گیری روند عمده بازار و جهت گیری احتمالی سهام های خرد را مشخص کرد.

این تئوری در تاریخ بیش از صد ساله خود، مشارکت های زیادی از جمله ویلیام همیلتون در دهه ۱۹۲۰ ، رابرت رئا در دهه ۳۰ ، جورج شفر و ریچارد راسل در دهه ۱۹۶۰ را در خود دیده است وتحولات زیادی را پشت سر گذاشته است. به عنوان مثال ، جنبه های نظریه تأکید آن بر بخش حمل و نقل – یا راه آهن ، به شکل اصلی از بین رفته است ، اما رویکرد داو هنوز هسته اصلی تجزیه و تحلیل فنی مدرن است.

تئوری داو یک چارچوب فنی است که روند صعودی در آن به این صورت تعریف میشود که اگر یکی از میانگین ها بالاتر از سطح مهم قبلی پیش برود ، میانگین های دیگر نیز رشد می کند . این تئوری با این تصور پیش بینی می شود که بازار همه چیز را به شکلی منطبق با فرضیه بازار کارا در نظر میگیرد. در چنین پارادایمی ، شاخص های مختلف بازار تا زمان معکوس شدن روندها ، باید از نظر عملکرد و الگوی حجم ، یکدیگر را تأیید کنند.

(فراچارت: پارادایم (Paradigm) یک مفهوم و چهارچوب ذهنی استت که افراد رفتار و عادات خود را از آن الگوبرداری کرده و طبق آن عمل میکنند)

در زیر به بررسی دقیق اجزاء اصلی تئوری داو (نظریه داو) می پردازیم.

شش بخش اصلی نظریه داو (تئوری داو)

۱- همه چیز در قیمت نهفته است

نظریه داو برپایه فرضیه بازارهای کارآ (EMH) عمل می کند ، که می گوید قیمت یک دارایی شامل تمام اطلاعات موجود است (فراچارت: همه اطلاعات در قیمت نهفته است). به عبارت دیگر ، این رویکرد ضد نظریه مالی رفتاری است. درآمد بالقوه ، مزیت رقابتی ، شایستگی مدیریتی , … همه این عوامل و موارد دیگر در بازار قیمت گذاری شده و چکیده آن در قیمت ظهور می کند. حتی اگر افراد تمام این عوامل یا این جزئیات را نشناسند. در بیان دقیق تر این نظریه ، حتی رویدادهای آینده نیز در غالب ریسک موجود بیان شده و شناخته میشوند.

۲- سه نوع روند اصلی در بازار وجود دارد

● روندهای اصلی : بازارها روندهای اصلی را تجربه می کنند که یک سال یا بیشتر طول می کشد ، مانند بازار گاوی یا خرسی. در روندهای گسترده تر ،

● روند های ثانویه : آنها روندهای ثانویه را نیز تجربه می کنند ، که اغلب بلعکس روند اصلی کار می کنند ، مانند عقب نشینی در بازار گاوی یا یک رالی افزایشی در بازار خرسی. این روند ثانویه از سه هفته تا سه ماه ادامه دارد.

● روند های جزئی : سرانجام ، روندهای جزئی (نوسانات کم) وجود دارد که کمتر از سه هفته طول میکشد ، که اکثرا سر و صدای زیادی دارند.

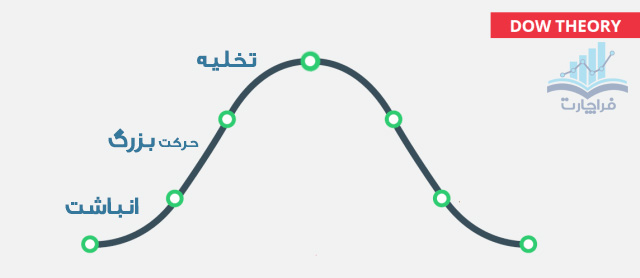

۳- روندهای اصلی دارای سه مرحله هستند

طبق تئوری داو ، روند اصلی از سه مرحله تشکیل شده است. که در یک بازار گاوی مراحل آنرا برای شما تشریح می کنیم:

● انباشت : با لغاتی چون تراکم یا تمرکز یا جمع آوری هم معرفی می شود. و به مرحله آغازین شکل گیری روند گفته می شود. جایی که مردم عوام هنوز به دیده شک به تغییر جهت قیمت ها نگاه می کنند در این مرحله افراد تیز بین یا کسانی که از اخبار و رانت های پشت پرده اطلاع دارند اقدام به خرید و جمع آوری سهام های خود می کنند. اگر با امواج الیوت بخواهیم به داستان نگاه کنیم همان موج یک الیوت است که روند در حال شکل گیری می باشد.

● حرکت بزرگ : قیمت ها سریع رشد می کنند و اخبار مثبت بیشتر نمایان می شود و سرمایه گذاران بیشتری اقدام به خرید می کنند.

● توزیع : از واژه تخلیه هم استفاده می شود، در این بخش از روند اخبار مثبت به اوج خود می رسند و رسانه ها و روزنامه ها دائم از بهبود اوضاع اقتصادی صحبت می کنند در این حالت همراهی عوام بیشتر به چشم می خورد. و قیمت ها باز هم بالا تر می روند از لحاظ امواج الیوتی اکنون در موج پنج هستیم یعنی در انتهای سیکل حرکتی قیمت ها. افراد تیزبنی که در مرحله انباشت و در زمانی که همه ناامید بودند اقدام به خرید کرده بودند اکنون کم کم خرید های خود را نقد می کنند و از بازار خارج می شوند پس مرحله توزیع با تخلیه سهام های بزرگان بازار همراه هست.

۴- شاخص ها باید یکدیگر را تأیید کنند

برای ایجاد یک روند ، شاخص های فرض شده داو یا میانگین های بازار باید یکدیگر را تأیید کنند. این بدان معنی است که سیگنالهایی که در یک شاخص رخ می دهند باید با سیگنالها در شاخص های دیگر مطابقت داشته باشند. اگر یک شاخص ، مانند میانگین صنعتی داو جونز ، روند صعودی اولیه جدید را تأیید کند ، اما شاخص دیگر در روند نزولی اولیه قرار دارد ، معامله گران نباید تصور کنند که روند جدیدی آغاز شده است.

داو از دو شاخصی که او و شرکایش اختراع کرده اند استفاده میکرد. شاخص صنعتی داو جونز (DJIA) و شاخص حمل و نقل داو جونز (DJTA) .

با استفاده از این فرض که اگر شرایط تجارت در عمل سالم باشد ، با افزایش DJIA میانگین صنعتی داو جونز و افزایش شاخص های صنعت باعث خواهد شد میزان حمل نقل بار در صنایع افزایش یابد وراهآهن از جابجایی باری که این فعالیت تجاری مورد نیاز دارد سود خواهد برد که باعث افزایش شاخص حمل و نقل داو جونز خواهد شد. اگر شاخص صنعتی داو جونزدر حال افزایش بود اما شاخص راه آهن ثابت بود ، احتمالاً روند پایدار نخواهد بود. این بدان معنا است که : اگر راه آهن سودآور باشد اما بازار در حال رکود باشد ، روند مشخصی در بازار وجود ندارد.

۵- حجم باید روند را تأیید کند

اگر قیمت در جهت روند اصلی حرکت افزایش یابد حجم نیز باید مطابق حرکت روند اصلی افزایش یابد و اگر حجم در آن کاهش یابد ، حجم کم نشانگر ضعف در روند است. به عنوان مثال ، در بازار گاوی ، با بالا رفتن قیمت ، باید حجم آن نیز افزایش یابد.

۶- روندها تا زمانی که واژگونی واضح رخ ندهد ادامه دارد

وارونگی در روندهای اولیه با روند ثانویه اشتباه گرفته می شود. تعیین اینکه آیا صعود در بازار خرسی تغیییر روند است یا یک اصلاح (روند ثانویه) کار بسیار سختی است . تئوری داو از احتیاط حمایت می کند و اصرار دارد که یک وارونگی احتمالی تا زمانی که تأیید نشود را نباید پذیرفت.

به زبان دیگر روند ها علاقه دارند مسیر حرکتی خود را حفظ کنند مگر اینکه موانعی بر سر این حرکت ایجاد شود. (فراچارت: قانون اول نیوتن در فیزیک می گوید اگر بر جسم متحرکی نیروی وارد نشود میل دارد حرکت یکنواخت خود را ادامه دهد)

انتشار: فراچارت | مترجم و نویسنده: مجتبی سلطانی

12 دیدگاه

سعید

با سلام

بابت تمام زحمت هایی که می کشید و مطالب عالی تهیه می کنید سپاسگزارم و آرزوی موفقیت برای شما عزیزان دارم.

فکر کنم اگر مقالات به همین شکل ارائه بشه خیلی کاربردی تر و جامع تر هست یعنی اول تاریخچه زندگی شخص مورد نظر و بعد نظرات علمی و کاربردی اش در بورس عنوان بشه، اثر گذاری اش روی ذهن بیشتر هست و ماندگارتر..

ممنون بابت این مقاله خوب تون..

مدیریت

در پاسخ به: سعیدممنون از لطف شما. بله درست می فرمایید

حسین

سلامتی ، برکت و آرامش را برای مدیران و دست اندرکاران سایت فراچارت از خدا منان و قادر خواستارم آمین

مدیریت

در پاسخ به: حسینممنونم از لطف و محبت شما. برای شما هم بهترین ها را خواستاریم🌹

علی

واقعا مقاله خوبی بود

تشکر کردن از این سایت و مسئولینش لوس شده

ولی بازم ممنون

این حجم از اطلاعات به صورت رایگان

هیچ جای دنیا وجود نداره

امیدوارم همیشه تو زندکیتون موفق باشید

مدیریت

در پاسخ به: علیممنون از شما دوست عزیز. براتون ارزوی بهترین ها را داریم

نوید

با سلام و احترام ضمن تقدیر و تشکر مطالب مفید سایت کتابی است که همیشه همراه خواننده است.

مدیریت

در پاسخ به: نویدممنون از لطف شما اقا نوید موفق باشید

پینگ کردن: فیلم آموزشی تحلیل تکنیکال توسط سجاد قشقایی | فراچارت: آموزش رایگان بورس و بازارهای مالی

Ⓕⓐⓡⓡⓞⓚⓗ

سپاس

مدیریت

در پاسخ به: Ⓕⓐⓡⓡⓞⓚⓗتشکر

SEPEHR.TH

با تشکر از جناب سلطانی و مدیریت محترم فراچارت. مفید و کاربردی بود. پیروز باشید.